Nos chers livrets d’épargne français, voire nos assurance vie nous rapportent très peu ces derniers mois compte tenu de la politique de taux bas. C’est un fait, aujourd’hui, il est difficile de vivre des intérêts produits par son capital sans grignoter ce dernier. Par ailleurs, le CAC 40, indice boursier de référence français, a enfin dépassé le seuil des 5000 points. Mais investir en bourse ne peut s’envisager que sur du long terme compte tenu de la volatilité des rendements.

Les taux de crédit immobilier reste à des niveaux historiquement très bas, même si une hausse est pressentie. En effet, depuis quelques mois, les indicateurs de redressement de l’économie semblent indiquer la nécessaire fin d’un cycle historique d’une politique monétaire particulièrement agressive. La banque centrale américaine devrait confirmer une seconde hausse de ces taux directeurs alors que la Banque Centrale Européenne, classiquement en retard dans le cycle, pourrait commencer à diffuser cette idée d’une hausse des taux d’intérêt pour la seconde moitié de l’année 2017 et plus particulièrement le dernier trimestre 2017.

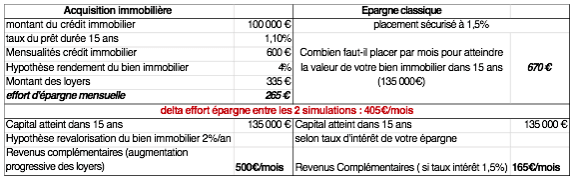

Dans ce contexte, il semble opportun de s’endetter. Profiter de ce niveau exceptionnel des taux de crédits immobiliers, implique tout d’abord d’étudier les possibilités qui s’offrent à vous. L’immobilier étant l’une des seules classes d’actifs que vous pouvez acquérir à crédit, il constitue le placement à privilégier. Il convient ensuite de statuer sur l’objet de l’immobilier que vous pourriez acquérir : immobilier de jouissance (résidence principale ou secondaire) ou immobilier d’investissement (résidentiel ou collectif). Le choix de l’investissement dépendra de votre situation, de votre sensibilité financière et de vos objectifs patrimoniaux.

VOUS POUVEZ ACQUERIR UN BIEN IMMOBILIER POUR LE LOUER

À l’effet d’aubaine de la chute des taux s’ajoute le contexte de déficit de logements. « Il manque des centaines de milliers de logements en France ». La demande est forte et il est facile de trouver des locataires, sous réserve bien entendu de proposer des biens de qualité, bien situés et répondant à toutes les normes actuelles. De nombreux dispositifs fiscaux sont aujourd’hui en vigueur (Loi Pinel, Loueur en Meublé, Nue-Propriété…), et cette diversité permet de sélectionner les solutions les plus adaptées à votre stratégie patrimoniale.

AUTRE TYPOLOGIE D'IMMOBILIER : LES PARTS DE SOCIETES CIVILES DE PLACEMENT IMMOBILIER (SCPI)

Elles vous permettent d’investir sur des biens immobiliers difficilement accessibles en direct (bureaux, commerces, établissements de santé et d’éducation…). Pour des montants abordables, tout en mutualisant les risques géographiques et locatifs, cette classe d’actifs offre également des perspectives de rendements bruts très attractives. Ainsi, en 2016, les SCPI ont connu des rendements supérieurs à 5 % (nets de frais de gestion), rendement supérieur au taux de crédit constatés sur le marché.

Financer un bien immobilier à l’aide d’un crédit peut apporter une protection supplémentaire à votre famille, de part l’obligation de lier une assurance décès invalidité à votre emprunt. L’effet de levier financier peut être important en particulier en utilisant le CREDIT IN FINE. Mais celui-ci doit être manié avec grande précaution.

Malgré ce contexte particulièrement intéressant, aucune décision d’investissement, qu’elle soit à crédit ou comptant, ne doit être prise sans avoir au préalable étudié de façon très précise vos objectifs, ainsi que votre situation familiale, fiscale et patrimoniale… L’euphorie de profiter des taux de crédit immobilier bas est une bonne stratégie à partir du moment où vous achetez un bien immobilier à sa juste valeur et de qualité. La clé du succès reste et restera la qualité du bien immobilier financé, quel soit le niveau des taux de crédits immobiliers.

Sandrine NIQUET - (Lepetitjournal.com de Rome) - Publi-info - Mardi 21 mars 2017.

Téléphone : +39 328 284 93 04 E-mail : sniquet@equance.com

Pour plus d’informations sur le groupe Equance, consultez le site internet www.equance.com

Prochains ateliers Conseil en collaboration avec PONTEVIA : 10H - 12H - Institut Saint Louis, largo Toniolo 22 - Auditorium - Participation gratuite. Pour s'inscrire, cliquez sur le lien ici.

Contenu de l'atelier : L’expatriation se décide souvent subitement, et on en oublie de penser à sa protection dans un contexte international, en particulier si on quitte son travail pour suivre son conjoint. Comment se protéger en cas de décès, de séparation, au niveau financier ?

La protection du conjoint peut s’anticiper tant par le régime matrimonial, le droit successoral, la prévoyance, des solutions civiles (donations, testament international….) que par des solutions patrimoniales (réflexions sur la préparation de revenus complémentaires pour protection).

Atelier Conseil : Mercredi 12 avril - « Femme expatriée, vous avez laissé votre carrière entre parenthèse, comment préparer votre retraite pour vous protéger ?»

Contenu de l'atelier : L’expatriation contraint souvent un membre du couple à laisser sa carrière entre parenthèse : pour autant, la retraite, est souvent un souci de préoccupation majeure. Quelles sont vos solutions ? Continuer à cotiser au système de retraite français par cotisations volontaires via la CFE ? Quid de la pension de reversion de votre conjoint ? Quelles sont les solutions alternatives ? Une retraite par répartition ou une retraite par capitalisation ?

Atelier Conseil : Jeudi 18 mai 2017 - « déclaration fiscale FRANCAISE et préparation du retour en France ou changement de pays » - La retenue à la source à partir de 2017.

Contenu de l'atelier :

- Assistance sur vos déclarations fiscales en France : quand et que déclarer en France? Revenus / salaires de source française, revenus immobiliers en France, comment les déclarer? ISF en étant non résident? C’est votre première année à l’étranger, comment déclarer cette année de transition, maintenant que le quitus fiscal n’existe plus? Les cas de figure sont nombreux, venez avec vos questions

- Vous rentrez en France ou vous changez de pays, quelles sont les mesures de précaution à prendre au niveau civil, économique et fiscal?

Un retour en France s’anticipe pour éviter d’être surtaxé à son retour. Un nouveau régime “d’impatriés” existe sous conditions, qui peut vous permettre de bénéficier durant 8 ans, d’un abattement de 30% sur votre salaire; purger vos plus-value sur valeurs mobilières pour éviter les prélèvements sociaux, etc....Un changement de pays, n’est jamais anodin, si dans le futur pays dans lequel vous allez vivre, il n’y a pas de convention fiscale avec la France par exemple, cela s’anticipe.

Retrouvez tous nos articles "Gestion des patrimoine des Français d'Italie" ici.

Recevez gratuitement tous les matins l'actu des français et francophones de Rome !

Sur le même sujet