Comment obtenir un prêt immobilier quand on est expatrié ?

D’après une étude menée par Statista, près de 80 % des Français ont déjà eu recours à un prêt immobilier pour acquérir une résidence principale. Toutefois, pour un non-résident, emprunter de l’argent auprès des institutions bancaires n’est pas toujours aisé. Plusieurs raisons peuvent être en cause. Voici quelques astuces pour y remédier.

Prêt immobilier lorsqu’on est expatrié : plus difficile, mais possible !

Pour octroyer un crédit, une banque vérifie certains points importants au préalable. Et pour un non-résident, les conditions d’éligibilité sont plus strictes. La plupart du temps, le dossier de l’emprunteur correspondant est passé à la loupe.

Le prêt immobilier en fonction de votre profil d’expatrié

Faire confiance à une personne qui vit au bout du monde n’est pas vraiment idéal pour une assurance de prêt. Cela semble même assez risqué, surtout en matière de suivi des remboursements et de certaines formalités importantes.

La distance entre le prêteur en question et le non-résident joue aussi un rôle dans la complexité de cette démarche. Le décalage horaire et le coût des communications sont à considérer. Cela, sans parler de la difficulté du banquier à accéder à votre compte correctement en cas de souci.

De plus, le pays de résidence reste également un point clé à l’octroi d’un crédit logement. Certaines nations telles que la Corée du Nord, l’Irak, la Somalie ou encore le Soudan, par exemple, sont considérées comme à risque.

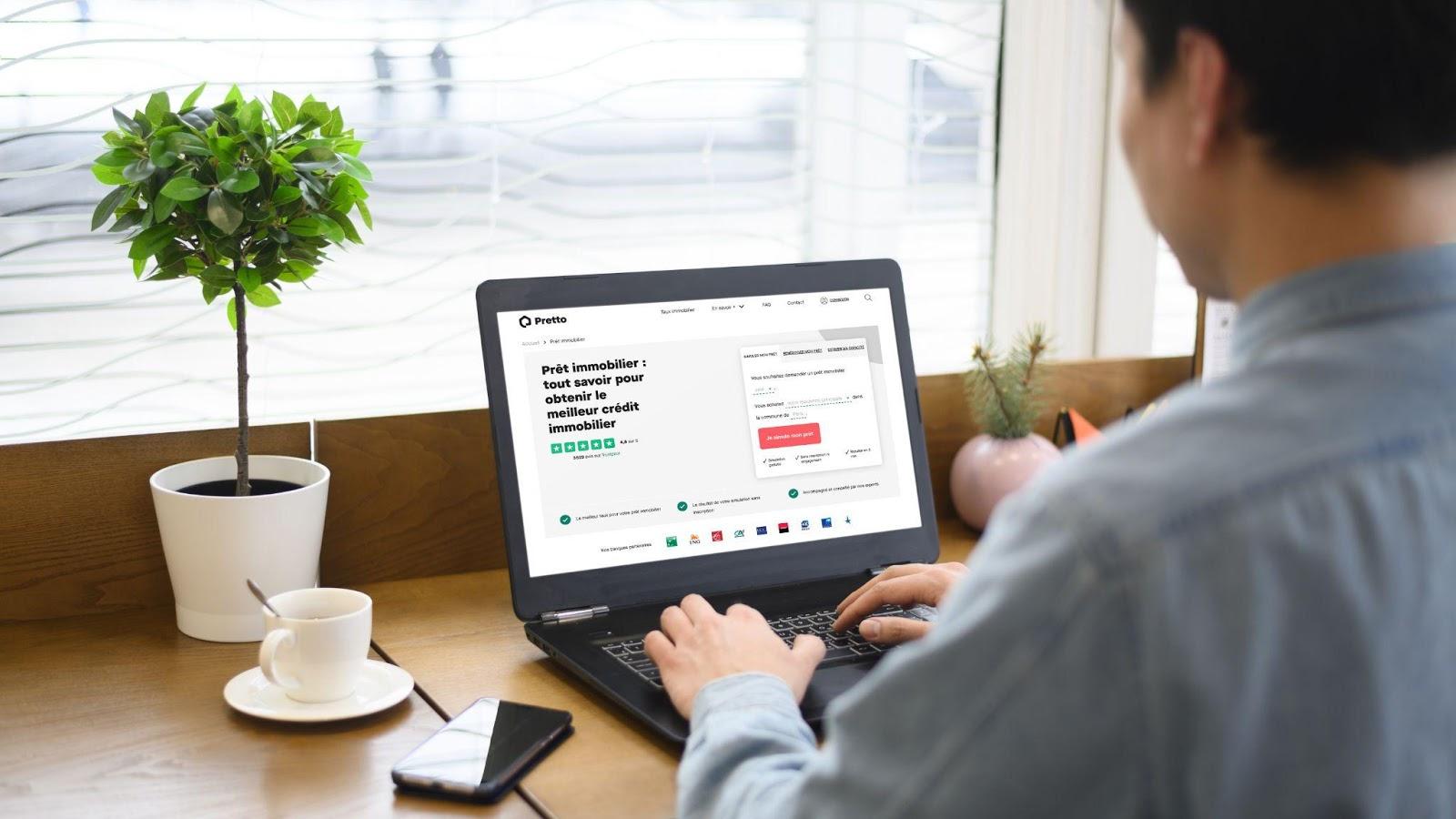

Évidemment, il faut dresser un support dans les règles de l’art pour espérer convaincre une banque à accorder un crédit d’un bien immobilier. Pour ce faire, il est conseillé de faire appel à un courtier immobilier comme Pretto, par exemple.

Des conditions d’emprunt plus strictes pour les non-résidents

Plusieurs critères sont pris en compte dans l’étude de votre dossier de demande de prêt. Outre la conformité des documents requis, il faut aussi savoir présenter des éléments d’argumentation adaptés pour cela. En général, il faut :

- Assurer la capacité d’emprunt du projet immobilier : l’accord doit être avantageux pour la banque, c’est-à-dire que les risques de non-remboursement sont minimes.

- Avoir un taux d’endettement strictement inférieur à 33-35 % de vos revenus : ce paramètre est indispensable, même pour un expatrié possédant un gros revenu à sa disposition.

- Mettre en avant un apport personnel entre 20 % et parfois jusqu’à 30 % de la valeur de la propriété : cet apport doit normalement trouver son origine en France pour éviter d’avoir à faire face aux difficultés des transferts d’argent internationaux.

- Fournir une garantie réelle appropriée en cas de problèmes de remboursement du prêt : en général, ce dispositif se présente comme une hypothèque conventionnelle.

Pourquoi faire appel à un courtier immobilier quand on est expatrié ?

Bien que laborieuse, l’accessibilité des prêts immobiliers à un non-résident est évidente. Pour ce faire, il faut remplir plusieurs conditions et se démarquer avec un dossier solide. Dans cette perspective, l’expertise d’un courtier en crédit immobilier se révèle souvent indispensable.

Un professionnel pour vous accompagner

L’avantage principal des courtiers reste évidemment leur faculté à proposer des conseils avisés dans la constitution d’une demande de financement. Ce document nécessite souvent plusieurs pièces justificatives à monter correctement. Avec l’aide d’un expert dans le domaine, il est possible d’accomplir cette tâche plus facilement et de présenter ainsi un dossier exceptionnel.

Par ailleurs, les compétences d’un courtier restent toujours utiles à chaque étape de la procédure de demande de prêt. Il contribue à la concrétisation du projet d’achat immobilier correspondant depuis le montage de dossier jusqu’à la renégociation auprès de la banque. Il peut alors apporter une aide précieuse pour obtenir les meilleurs taux possible.

Un expert de la négociation à votre service

Un courtier immobilier peut intervenir dans les arrangements d’un accord de prêt. Avec ses compétences dans le courtage, il devient possible de réexaminer différentes clauses telles que les frais de dossier, les mensualités et les formalités correspondantes au crédit.

Pour ce faire, ce professionnel peut jouer de ses relations pour conseiller sur les banques les plus avantageuses en matière d’offres de prêts. De plus, il peut avoir accès à certains interlocuteurs auprès des institutions de financement pour obtenir un meilleur taux fixe, pour faire baisser le coût total de la procédure et pour faciliter les démarches d’études.

Pretto, le courtier augmenté qui a de l’expertise avec les dossiers d’expatriés

L’aide d’un courtier immobilier est toujours conseillée pour demander un prêt en étant un non-résident. Disposant d’une bonne expérience dans le domaine, Pretto peut vous accompagner dans chaque étape de votre projet de crédit.

Dans cette perspective, il propose un modèle 100 % en ligne pour vous faciliter la tâche. Grâce à ce système, il vous est donc possible d’effectuer toutes les démarches requises sans besoin d’aller en agence. Le traitement des documents, l’estimation du projet et la simulation de crédit se font tous en ligne.

Par ailleurs, Pretto évalue votre projet d’acquisition gratuitement et sans engagement. Cela vous permet donc de comparer les offres disponibles et de choisir la plus adaptée à votre budget. Il suffit de vous inscrire sur le site et de faire une simulation de votre prêt immobilier .