L'ère des prêts hypothécaires méga bon marché a pris fin. Nous l'avertissions début avril et malheureusement, les évènements se sont accélérés. Les hausses de la Fed et du BCE sont plus fortes que prévues et devraient se poursuivre. Comment anticiper cette situation? Est-ce le bon moment pour acheter? Que va-t-il se passer avec les prêts hypothécaires? Taux fixes ou variables? Les experts de plusieurs établissements financiers répondent à toutes ces questions.

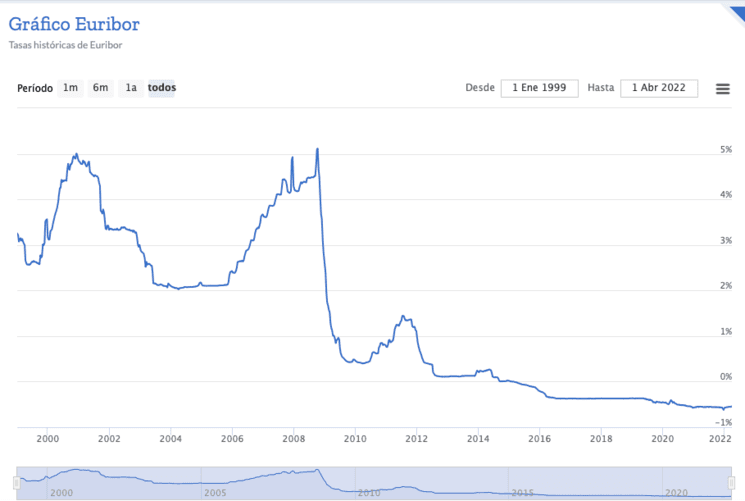

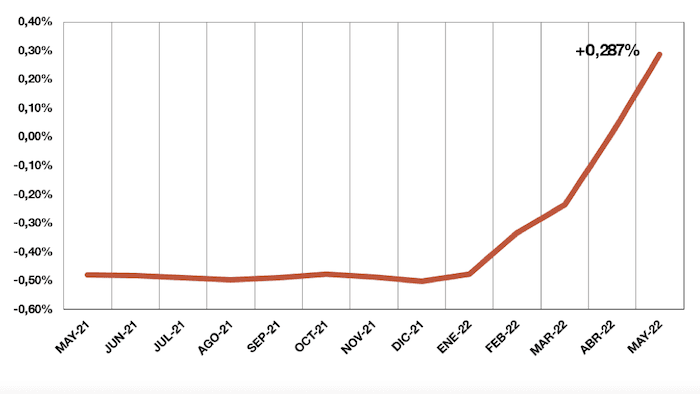

Cela fait quelques mois que les alarmes sonnent dans les principaux Services d'Études, avertissant d'un retour imminent de l'Euribor au-dessus de 0%, après 6 années négatif. Les prévisions les plus pessimistes ne situaient pas cette possibilité avant novembre 2022. Or, La hausse de l'inflation au cours des derniers mois et l'invasion de l'Ukraine par la Russie ont accéléré le retour des taux d'intérêt en territoire positif, rendant les prêts hypothécaires plus chers.

Hausse de l'Euribor: enrayer la spirale inflationniste

Et non seulement l'Euribor est passé au-dessus de la barre des 0% en avril, donc six mois plus tôt que prévu, mais il pourrait atteindre 1% avant la fin de l'année et 2% en 2023, selon un rapport de Caixabank Research.

La FED augmente encore plus ses taux

De son côté, la Réserve fédérale américaine (FED) a procédé à une hausse historique des taux d'intérêt, de 0,5%, la plus importante en 22 ans. Et le président de la FED, Jerome Powell, a déjà prévu que des hausses successives seront nécessaires, chiffrées à un demi-point à chacune des deux prochaines réunions, portant les taux à 1,75%-2% dès la fin juillet.

Ce qui était exceptionnel, c'est ce que nous vivions jusqu'à présent une situation de taux d'intérêt négatifs

Hausse des taux: pas de panique!

Cependant, les services d'études des grandes banques en Espagne restent optimistes. "Les mesures prises par la Fed ne doivent pas être transférées à la Banque centrale européenne - souligne Ana Pitarch, responsable clients particuliers chez BBVA. L'inflation américaine est hors de contrôle et, bien qu'elle exerce une pression, l'économie européenne est diverse et hétérogène. L'Euribor pourrait atteindre 1,5% en 2023, mais il ne dépassera pas 2-3%". Autrement dit, les taux vont certes augmenter, mais moins que l'inflation, "il n'y a donc pas lieu de s'alarmer", affirme Ana Pitarch.

Dans ce contexte, le secteur financier affirme que la hausse prévisible des taux d'intérêt par la Banque centrale européenne aura un impact minime sur les prêts hypothécaires. Rocío Rodríguez, d'Abanca, signale même qu'il ne faut pas "avoir peur de la hausse des taux d'intérêt. Ce qui était exceptionnel, c'est ce que nous vivions jusqu'à présent, une situation de taux d'intérêt négatifs".

Est-ce le bon moment pour acheter ?

Pour les différents experts, le moment est propice à l'achat et il n'y aurait aucun risque de bulle immobilière. En ce sens, Rocío Rodríguez a souligné : "Chez Abanca, nous pensons que le moment est encore propice à l'achat d'un logement car, même si une hausse des taux d'intérêt est attendue, nous sommes encore à des niveaux très acceptables. En outre, la location est déjà très tendue dans certaines régions, ce qui fait de l'hypothèque une meilleure option".

Le moment est propice à l'achat car, même si une hausse des taux d'intérêt est attendue, nous sommes encore à des niveaux très acceptables

Ramon Faura, de CaixaBank, pense également que c'est un bon moment pour acheter: "Bien qu'il y ait quelques nuages sombres, les signes que nous donne l'économie espagnole sont très bons. De plus, l'inflation va contribuer à une augmentation des prix des logements et, par conséquent, à une réduction du pourcentage relatif de la dette par rapport au total des actifs à moyen et court terme. Il y a donc de bonnes circonstances pour acheter une maison". Ana Pitarch a également souligné que BBVA ne croit pas à l'existence d'une bulle immobilière : "Nous sommes à des taux d'impayés minimes, le secteur bancaire n'est pas dans le même état qu'en 2008".

Que va-t-il se passer pour les crédits immobiliers ?

Tout porte à croire que le contexte macroéconomique actuel ne freinera pas l'offre et la souscription de prêts hypothécaires. "Les banques sont plus que prêtes pour la hausse des taux – explique Cristina de Marcos, d'ING-. Je suis sûre que les prêts continueront d'être accordés, car les politiques de risque ne changent pas en raison de la hausse des taux". Une affirmation que partage Ana Pitarch, de BBVA, qui rappelle d'ailleurs que "les prévisions de souscription de prêts pour la fin de l'année sont meilleures qu'en 2021, bien qu'il y ait un certain ralentissement".

Or, comme le signale un porte-parole d'idealista, "toutes les banques ont déjà augmenté leurs prix, certaines ont plus que doublé leurs taux et d'autres les ont augmentés d'environ 50%". En moyenne, conclut-il, "nous pouvons dire qu'au début de l'année les hypothèques à taux fixe pouvaient être obtenues à environ 0,80%-1% et maintenant elles sont à 1,50%-2%".

Prêt à taux fixe ou variable?

On peut donc s'attendre à ce que la concurrence entre les banques s'intensifie, ce qui devrait empêcher les taux d'augmenter trop fortement. La bataille des prêts hypothécaires aura lieu notamment pour les prêts à taux variable que les banques préfèrent offrir à leurs clients.

Toutes les banques ont déjà augmenté leurs prix, certaines ont plus que doublé leurs taux et d'autres les ont augmentés d'environ 50%

Ainsi, selon l'Association espagnole du crédit hypothécaire (AHE), actuellement 75% des prêts hypothécaires en Espagne (toujours en cours de remboursement) sont à taux variable, tandis que le reste est à taux fixe. Par conséquent, la hausse de l'Euribor affectera trois prêts sur quatre.

Il est donc clair que dans cette situation d'incertitude – ou plutôt de certitude de hausse progressive de l'Euribor- il est préférable de choisir au plus vite une hypothèque à taux fixe, qui permet de payer le même montant mensuel pendant toute la durée de l'emprunt immobilier. L’avantage? Connaître dès le début le coût total de votre crédit immobilier, et éviter les mauvaises surprises au niveau du planning financier.

Peut-on changer de crédit immobilier?

Mais pour tous ceux qui ont déjà un crédit immobilier, est-il possible de basculer d'un taux variable à un taux fixe? La réponse est oui. En fait, compte tenu des circonstances et des prévisions, c'est la chose la plus recommandable à faire actuellement. C'est-à-dire, effectuer le changement au plus vite, avant que les taux d'intérêt n'augmentent encore.

Pour passer d'un prêt hypothécaire variable à un prêt à taux fixe, il est nécessaire de négocier avec la banque pour modifier les conditions du contrat de prêt hypothécaire variable. C'est ce qu'on appelle la novation hypothécaire, qui permet de renégocier les conditions du prêt et, entre autres possibilités, changer le taux d'intérêt, par exemple, de variable à fixe.

Une autre possibilité est la subrogation de l'hypothèque. Dans ce cas, il s'agit de changer de banque et d'ainsi effectuer les modifications que nous voulons et que la nouvelle banque est prête à accepter. En d'autres termes, nous profitons de ce changement pour renégocier les conditions du prêt hypothécaire. C'est la meilleure option si, par exemple, nous avons demandé la novation du prêt hypothécaire à notre banque actuelle et qu'elle l'a refusée.

Il faut bien sûr tenir compte du fait que le passage d'un prêt hypothécaire variable à un prêt fixe n'est pas gratuit. Que ce soit par novation ou par subrogation, dans les deux cas, il faudra payer des frais associés à chaque opération. Leur montant dépendra de ce qui est établi dans le contrat.

Des frais limités grâce à la "ley hipotecaria"

Rappelons toutefois que, depuis l'entrée en vigueur de la "ley hipotecaria" (loi hypothécaire) de 2019, ces frais sont limités par la loi. Par conséquent, dans le cas des frais de novation, ils peuvent varier entre 0 et 1% du prêt hypothécaire. Et dans celui de la commission de subrogation, celle-ci variera de 0 à 0,50%, en fonction de l'ancienneté du prêt. Il convient donc de prendre sa calculatrice pour voir si un tel changement vaut le "coût".

Rembourser 30% en plus sur trois ans

Selon les prévisions actuelles du marché, ceux qui subiront les plus fortes augmentations seront ceux qui devront revoir leurs prêts avec référence Euribor à 12 mois en décembre prochain et janvier et février 2023, car ils seront soumis à une augmentation sur un an de plus d'un point de pourcentage plus le différentiel. Au cours de ces mois, le pic de différences d'une année sur l'autre de l'Euribor serait atteint, pour ensuite se modérer à environ 0,23 point en décembre 2024.

Au cours des trois prochaines années, les augmentations pour les crédits immobiliers à taux variable, quel que soit le mois utilisé comme référence, seraient comprises entre 1,8 et 2 points de pourcentage plus le différentiel. Pour un prêt hypothécaire de 150.000 euros sur 30 ans et un différentiel de 0,99%, cela signifierait payer entre 135 et 150 euros par mois de plus qu'aujourd'hui, avec une hausse de 27 à 30%.